WB3交流加微信:WX-93588,⬅️此处为全站广告位,与正文项目无关

注册并登录App即可领取高达 60,000 元的数字货币盲盒:点击此处注册OKX

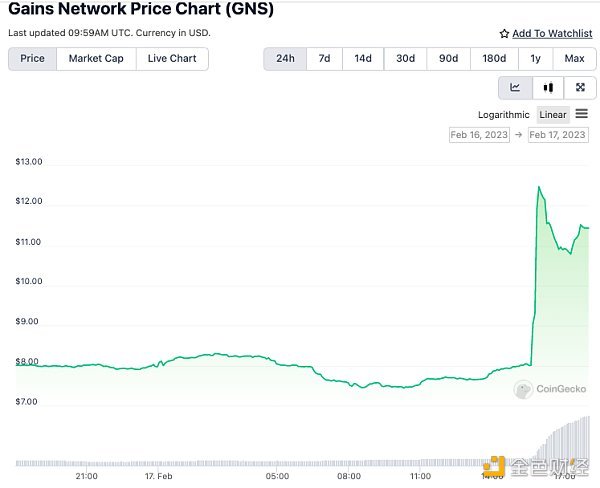

2023年2月17日,币安宣布上线Gains Network代币GNS。消息发布后,GNS暴涨超过50%。

在GNS上线币安之前,和GNS同处去中心化永续合约和真实收益板块的GMX就一直在稳步上涨,甚至在2022年的加密下跌周期中就处于逆势上涨趋势。

GNS和GMX除了均处去中心化永续合约赛道,它们还是去年兴起的“真实收益”DeFi之典型代表。

什么是“真实收益”

顾名思义,真实收益是DeFi协议产品本身产生收入,并将这些收入分配给其代币持有者。

而且与以前的流动性挖矿不同,这些分配的收入不是以其自身原生代币形式支付,而是以ETH或USDC形式支付。这使得收益“真实”,因为它不会因原生代币的过度释放而被夸大。

在当前DeFi市场中,已经有不少协议开始提供真实收益。

哪些协议在提供真实收益

GMX

GMX是建立在Arbitrum和Avalanche上的去中心化永续合约交易所,其主要有两个代币GMX和GLP。GLP为流动性代币指数,GMX是治理代币。

GLP指数由用于swap和杠杆交易的资产组成,目前主要是6种资产:ETH、WBTC、LINK、UNI、USDC、USDT、DAI、FRAX。可以使用任何指数资产铸造GLP,也可以烧毁GLP以赎回任何指数资产。铸造和赎回价格是根据(指数资产总价值,包括未平仓头寸的损益)/(GLP供应量)计算。

对于Arbitrum,GLP代币持有者获得托管的GMX奖励和以ETH分配的70%的平台手续费。对于Avalanche,GLP代币持有者获得托管的GMX奖励和以AVAX分配的70%的平台手续费。另外30%的平台手续费则分别以ETH和AVAX的形式分配给GMX质押者。

Gains Protocol

Gains Network和GMX一样,是一家去中心化永续合约交易所,不同的是Gains Network基于Polygon,2023年1月上线Arbitrum。

Gains Network开发的gTrade使用定制Chainlink预言机,提供82个交易对(48个加密货币,10个外汇和24个股票)杠杆交易,其中外汇交易对和股票交易对交易相同和各自现实交易时间相同。gTrade也是第一家允许外汇和股票交易的DEX。其中5-100倍杠杆可选,最大抵押品规模为10万美元。

Gains无论交易对如何,都使用DAI抵押品进行交易。杠杆是合成的,由DAI、GNS/DAI流动性和 GNS代币支持。Gains使用DAI保险库向赚钱的交易者支付奖励,同时在交易者亏损时收取 DAI。

据Gains官方文档,总共有40%的市价单费用和15%的限价单费用分配给GNS质押者。由于Gains 70%的交易是市场订单,所以GNS质押者将能得到以DAI形式分发的平均32.5%的交易费用。

Synthetix

Synthetix是一种用于交易合成资产和衍生品的去中心化协议,也是最古典的DeFi协议之一。

目前质押SNX的收益来自两个部分,一部分来自SNX通胀的质押奖励,另一部分来自sUSD稳定币形式的交易费用。因为前一部分来自流动性挖矿带来的代币通胀排放,所以Synthetix并不是一个完全的真实收益协议。

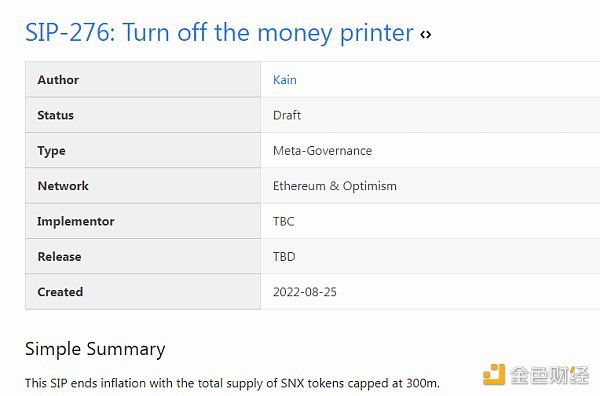

2022年8月25日,Synthetix创始人Kain Warwick提交了一份提案SIP276,该提案将结束SNX通货膨胀,将SNX总供应量限制在3亿。

Warwick表示,SNX奖励通胀最初旨在“引导网络”,现在这不再是必要的,因为他可以从原子交换中产生可持续的收入。如果该提案生效,Synthetix将只有交易费用收入,并将它们分配给SNX持有者。

Warwick表示,SNX奖励通胀最初旨在“引导网络”,现在这不再是必要的,因为他可以从原子交换中产生可持续的收入。如果该提案生效,Synthetix将只有交易费用收入,并将它们分配给SNX持有者。

Umami

Umami是最早发动Real Yield叙事的协议之一,是一个OHM分叉,最开始为质押UMAMI者提供巨大的不可持续的收益。Umami社区在2022年初做出一系列举措,催化了DeFi中的Real Yield 运动。比如,UMAMI代币绝对零排放,其最大供应量上限为1,000,000;质押者将仅从协议收入中获得ETH奖励。

从此RealYield哲学成为Umami代币经济学和战略的核心。UMAMI代币成为Umami治理和协议收入的必须要求,且永远不会被通货膨胀释放或资本筹集所稀释。

目前每个月Umami都会将大约50%的国库收益转给质押者,未来国库能自我维持后支付比例从 50%提高到100%。

Umami主要有两个产品,Marinator和Compound。

Marinator可以在一个月的任何时间存入UMAMI以换取mUMAMI,但只能在每个月的1日提取 UMAMI。Marinator可以在获得wETH奖励后立即领取,但是在发放给定奖励时,他们必须持有mUMAMI 代币才有资格获得。wETH奖励以每天或几乎每天的频率推送到Marinate。奖励主要以wETH支付,但Umami未来也可能分发其他代币。

Compound用户可以通过在Compound存入Umami来进一步提高他们的回报。mUMAMI autocompounder自动使用支付给mUMAMI持有者的ETH奖励在市场上购买更多UMAMI,并将其存入Umami的Marinaate合约,以提高被动ETH收入潜力。

Redacted Cartel(BTRFLY)

Redacted Cartel是一种元治理协议,是Curve战争的主要争夺者之一,目标是掌控一系列稳定币DeFi协议治理权,包括Curve、Convex、TOKemak、Frax Finance、OlympusDAO等,进而影响协议代币释放或者提供流动性来提取价值。

在某种程度上,BTRFLY是所有投票托管代币的指数,可以将BTRFLY视为所有投票托管代币的流动性包装器。

它目前从三个来源产生收入:国库,由不同的产生收益的治理代币组成;Pirex,一种创建流动性包装器的产品,允许自动复利和未来投票事件的代币化;以及Hidden Hand,一个治理激励或“贿赂”的市场。

为了获得Redacted Cartel的收入,用户需要将BTRLFLY代币“revenue-lock”16周才能收到rlBTRFLY。然后,rlBTRFLY将获得Hidden Hand收入的50%、Pirex收入的40%以及国库收入的15%到42.5%。

目前Redacted Cartel的真实收益来自每两周支付的ETH。在上一次收益分配中,该协议为每个rlBTRFLY支付了价值6.60美元的ETH。

Dopex

Dopex是Arbitrum上的去中心化期权交易所,允许用户买卖期权合约并被动赚取真实收益。

Dopex旗舰产品是其单一抵押期权金库(Single Staking Option Vaults,SSOV),为期权买家提供深度流动性,并为期权卖家提供自动化的被动收入。除了SSOV,Dopex还允许用户通过利率期权押注DeFi中的利率方向,并通过所谓的大西洋跨式(Atlantic Straddles)押注某些资产的波动性。

虽然所有Dopex产品都允许用户通过承担一些定向风险来获得实际收益,但该协议还通过费用产生实际收入,并将其重定向给质押者。70%的费用返还给流动性提供者,5%返还给代表,5%用于购买和销毁协议的回扣代币rDPX,15%返还给DPX单边治理质押者。

与Synthetix一样,DPX的一些质押收益来自通胀性代币释放。Dopex目前提供约22%的APY给质押veDPX。

Manifold Finance

Manifold Finance是OpenMEV的开发者,以及提供ETH2.0验证者MEV服务,此协议也提供全部或部分以ETH或USDC支付的收益。

ParaSwap

PSP 2.0上线后,Paraswap目前正处于第一个Epoch。协议收入的80%将分配给PSP质押者,20%进入协议金库。

此时快讯

【约94%萨尔瓦多民众将支持其现任总统连任】2月19日消息,据TResearch一项民意调查报告显示,约94%萨尔瓦多民众打算投票支持现任总统Nayib Bukele继续担任总统。

转载请注明:GNS上线币安 GMX稳步上涨 还有哪些真实收益DeFi | 币百度