WB3交流加微信:WX-93588,⬅️此处为全站广告位,与正文项目无关

注册并登录App即可领取高达 60,000 元的数字货币盲盒:点击此处注册OKX

从 2022 年 3 月开始,美联储将连续加息,一口气将联邦利率提升到 4.75%~5%,可以说是有史以来速度最快幅度最大的加息周期。

联邦利率 5% 意味着你什么事都不用做,把钱放进 money market fund 里就能美美的享受接近 5% 的无风险利率。

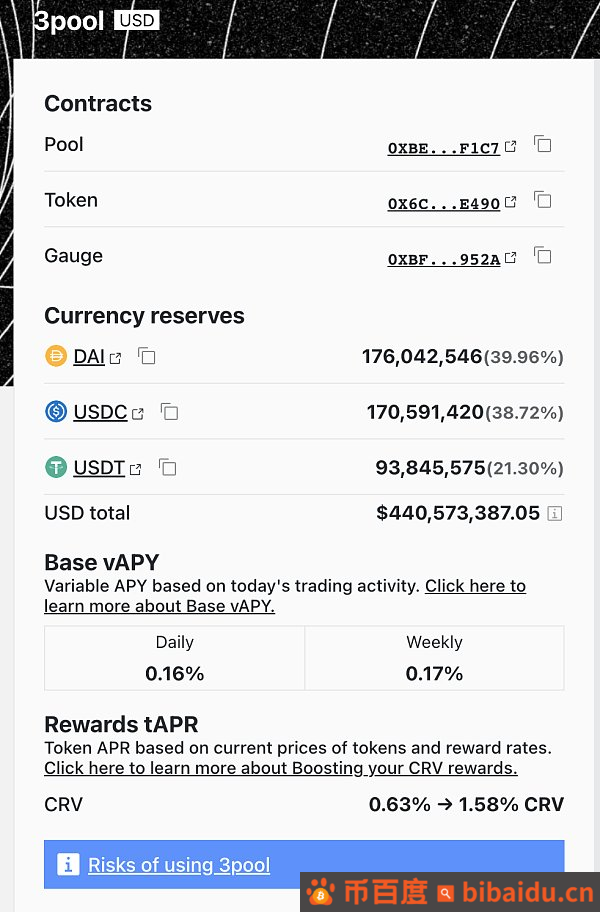

而与此同时,DeFi世界里老牌协议(Curve,Aave,Compound)的普遍收益率在 0.1~2% 之间,为了农这 1% 利率需要承担的风险有智能合约风险+预言机单点风险+USD 稳定币脱锚定风险,而实际上在这一年间也确实出现了数不胜数的黑客攻击事件、预言机报价错误造成坏账、以及 USDT 和 USDC 的短时间但大幅度的脱锚。

DeFi 农民这一年真是难上加难啊,那不如干脆出金买国债去咯,可惜 tradfi 的种种门槛对于生长在中国大陆的我们来说是在太高,别说美债了,在国内开个I类户再开个美元帐户存个美元定期都难倒不少人。

这时候以MakerDAO 为首的 DeFi 协议就想方设法把真实世界资产(Real World Asset,RWA)带到链上,从而把非旁氏的 real yield 引入 DeFi。

但是普通散户并不能分到一杯羹,可以说当前DeFi世界的主要矛盾是:人民日益增长的美债需求和不平衡不均等的美债获取权之间的矛盾,为了争夺这一 DeFi 圣杯从而成为众多 DeFi 乐高年化率基石,Flux Finance/T Protocol/Ribbon Finance 应运而生。

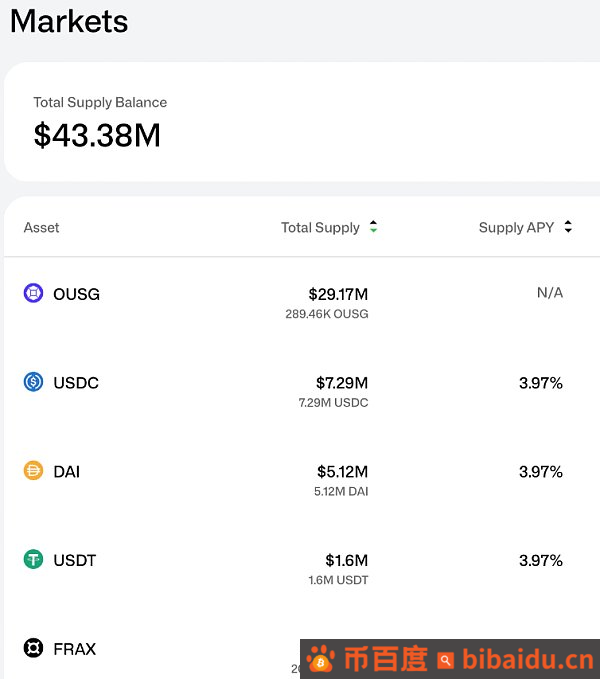

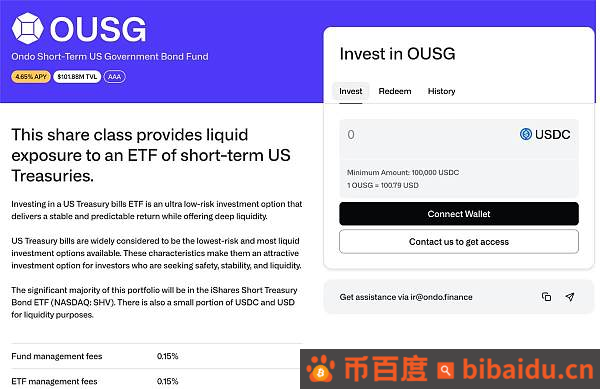

Flux Finance

Flux Finance是由Ondo Finance团队开发的去中心化借贷协议,讲Flux之前必须先介绍Ondo的OUSG,Ondo Finance和机构对接在链上发行由国债ETF做抵押的OUSG,只有机构能够铸造和赎回OUSG。看到这你会问:这不还是机构的游乐园吗?还不是没散户的份。这里就是Flux Finance发挥作用的地方了,Flux允许机构抵押OUSG借出其他稳定币,这样就把美债的利率间接的引入了无许可的DeFi,作为散户的你无需SSN无需银行帐户证券账户你就能美美地享受稳定币 4% APY。

总结

现在Flux Finance的总供应已经达到4300万美元,OUSG的市值已经超过一亿美元,规模已经十分巨大。Flux Finance只是OUSG DeFi乐高的第一步,链上美债的未来非常广阔。感兴趣的朋友可以尝试。

优点:

-

散户参与无门槛,无需KYC,无许可;

-

Flux Finance是Compound V2 fork所以安全性有一定保证;

-

在Flux上,坏账应该是极不可能发生的,因为它的资产通常非常稳定。作为额外的安全机制,Flux的稳定币预言机永远不会将它们的价格定为超过1USDC,从而降低了外部预言机操纵的风险。

缺点:

-

只在以太坊上;

-

白名单清算机制,只有KYC过的地址能够清算。

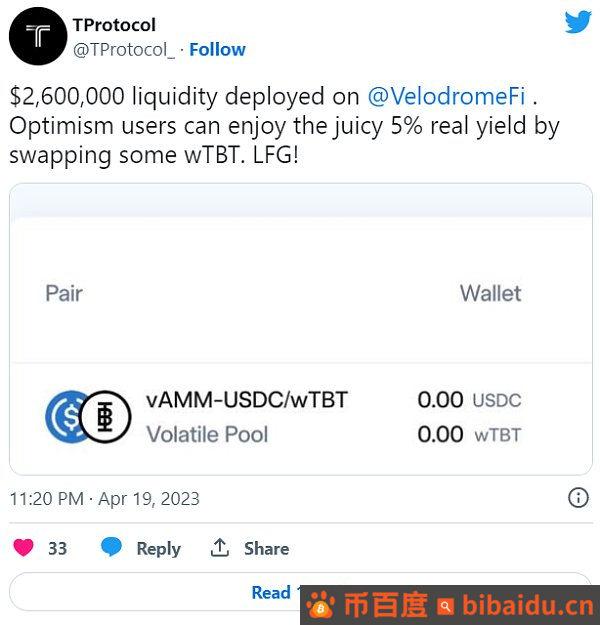

T Protocol

T Protocol 是由JZ团队打造的链上无许可美债产品,项目本身是个Liquity fork。协议内有3种代币:sTBT, TBT, wTBT。sTBT是由KYC过的机构发行的rebasing代币作为TBT的抵押品,同时TBT也是一个rebasing代币,TBT则可以由散户无许可的铸造。至于什么是rebasing代币可以问chatgpt或者参考stETH。wTBT则是TBT的包装版(不会rebase)。目前wTBT的APY在4.7%左右,可以把wTBT看成带利息的稳定币。目前已在op上的velodrome有流动性

总结

wTBT这样的real yield基石在CDP稳定币,PCV配置方面都有施展拳脚的空间,听JZ说在跟MIM谈合作,让我们拭目以待。链接(访问时不能是香港、美国或者北韩IP)

优点

-

无许可,无门槛;

-

APR比Flux Finance稍高;

-

目前在以太坊上,但计划扩展到Optimism,似乎也要去BNB Chain;

-

正在进行$TPS代币空投,TBT早期铸造者有机会获得空投。

缺点

-

界面相比Flux Finance略显粗糙,不过这是Liquity fork的通病;

-

文档页面组织的不够好;

-

一次性铸造费用0.1%,赎回费用0.3%。

Ribbon

Ribbon Finance这个项目我是又爱又恨啊,在FTX崩溃之前他们推出了Ribbon Lend无抵押借贷产品和Ribbon Earn保本金期权产品,那时候Ribbon Lend利息高达13%,我还放了300k USDC借给Folkvang(人称小FTX),项目方那时候说在某日前存款的有空投,没想到他们耍赖改了日期,我就只赚到利息钱没拿到RBN空投。

Ribbon Earn 的基础年化率就是来自于无抵押借钱给做市商。之后FTX崩溃,他们的Ribbon Lend和Earn项目也应该算是死绝了,我也侥幸躲过一劫。

但是最近他们和BackedFi合作推出了基于国债的保本金期权产品。

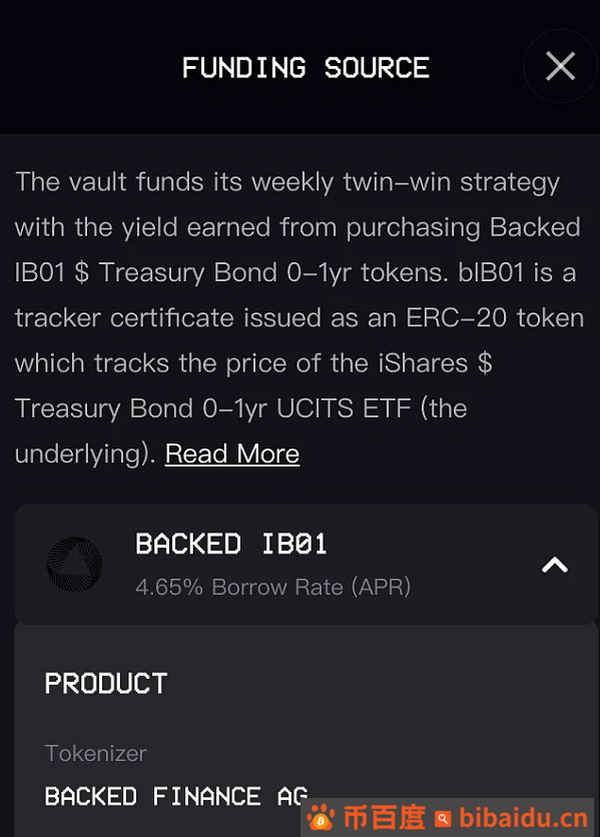

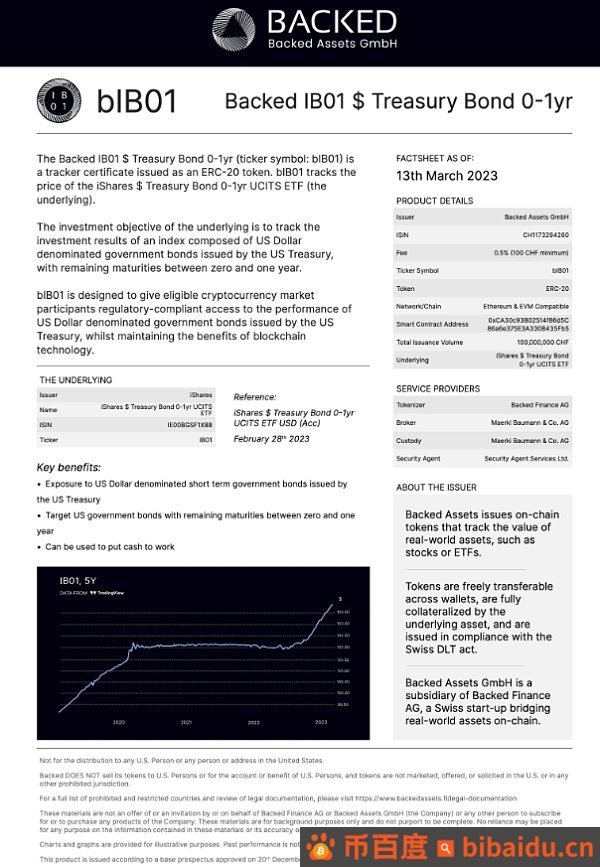

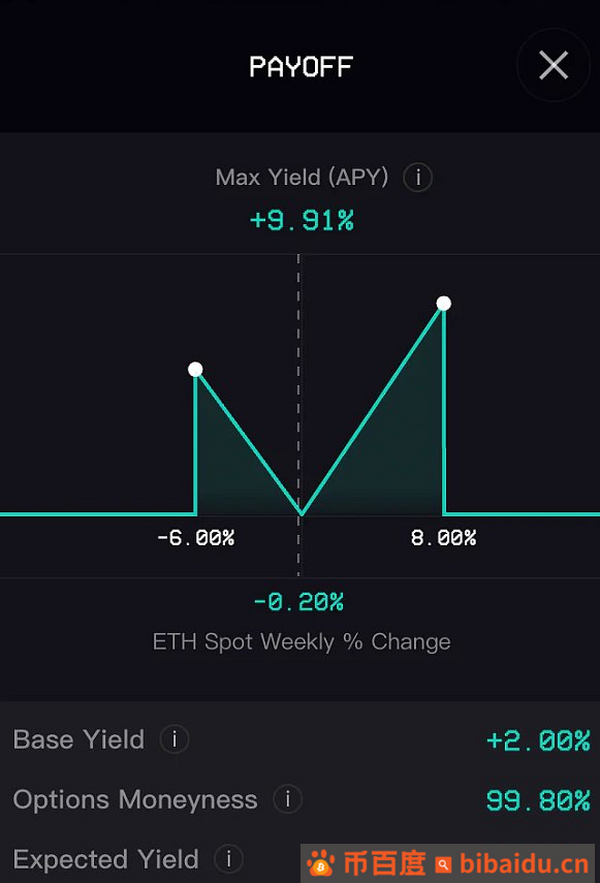

由图可见,BackedFi提供的国债产品年化率达到了4.65%,但是可怜的是Ribbon Earn基础年化率只有2%远低于其他纯粹做无许可国债的竞争对手。

很多人不懂这种期权产品,我也不懂,所以就复制粘贴文档里的话:

让我们通过一个例子来解释一下:

-

步骤1:您将USDC存入R-Earn保险库。

-

步骤2:该保险库投资于IB01国债,并收取利率。

-

步骤3:Ribbon使用该2%年化收益率购买每周的平价敲出障碍期权。

结果1:ETH上涨或下跌,但未突破障碍,从而为保险库带来利润;

结果2:ETH突破障碍,导致期权毫无价值。但是,由于期权是用借出本金所获得的利息购买的,因此您不会损失任何资金。

其实此类产品OKX也有提供,叫做鲨鱼鳍。但是不知道他是如何达到如此高的基础年化率的。

总结

优点

-

UI优美好看

-

Ribbon Finance老牌项目值得信赖

缺点

-

基础年化率低

-

产品复杂,不是所有人都懂期权

-

虽然Ribbon是多链部署但是Ribbon Earn只在以太坊

来源:星球日报

此时快讯

【Paxful联创Ray Youssef承诺用个人股份创建公共信托基金,以保障用户利益】4月22日消息,已于4月18日卸任Paxful CEO一职的Ray Youssef发文称,由于他和联合创始人在公司的发展方向上陷入僵局,双方已经同意由律所Richards, Layton & Finger的Srinivas Raju(由法院命令任命)在整个过程中担任Paxful的托管人。作为托管人,Srini对公司及其运营和管理拥有完全的权力和控制权。在接下来的一个月里,Srini将试图帮助稳定Paxful,同时准备向法院提出有关该业务如何进行的建议。Srini正在考虑对Paxful的未来提出所有可能的建议。

Ray Youssef表示,虽然已辞去首席执行官的职务,但自己的首要任务仍将是解决用户资金被冻结的问题以及Paxful钱包的可靠性。在自己的努力下,88%的被冻结账户已被解冻。Paxful仍有略低于450美元的被冻结资金,约占所有不能提现的客户资金的3.3%。

Youssef此前曾向另一位联合创始人提出一项协议,要求他以1 satoshi购买Youssef在Paxful的所有股份,条件是他进行必要的合规工作以解冻剩余账户,但后者拒绝了这一提议。

现在Ray Youssef提出一个新的计划来解决问题,不需要另一位联合创始人的批准。Ray Youssef将把99.9%的Paxful个人股份(占公司45%以上的股份)放入一个公共信托基金。Ray Youssef的股份产生的资金将用于使每个Paxful用户资金完好无损。剩余的任何资金将直接提供给Built With Bitcoin Foundation以建设学校。

此外,Ray Youssef的目标是Paxful Wallet至少保持运行两年,这样Paxful可以将所有被冻结的资金从平台上拿出来,并给用户时间来取回它们。“通过我的公共信托,我仍将保留我的董事会投票权,并将继续让Paxful对用户的最佳利益负责。”

转载请注明:3个DeFi协议:无许可的链上美债 | 币百度